CFD差价合约与量化交易适配性解析

CFD差价合约,具体聚焦外汇保证金交易——其覆盖的金融市场商品广泛,包括但不限于指数、期货、货币对、加密货币、股票等。

一、CFD为何适合量化操作?

CFD的特性使其与量化交易高度契合,核心优势如下:

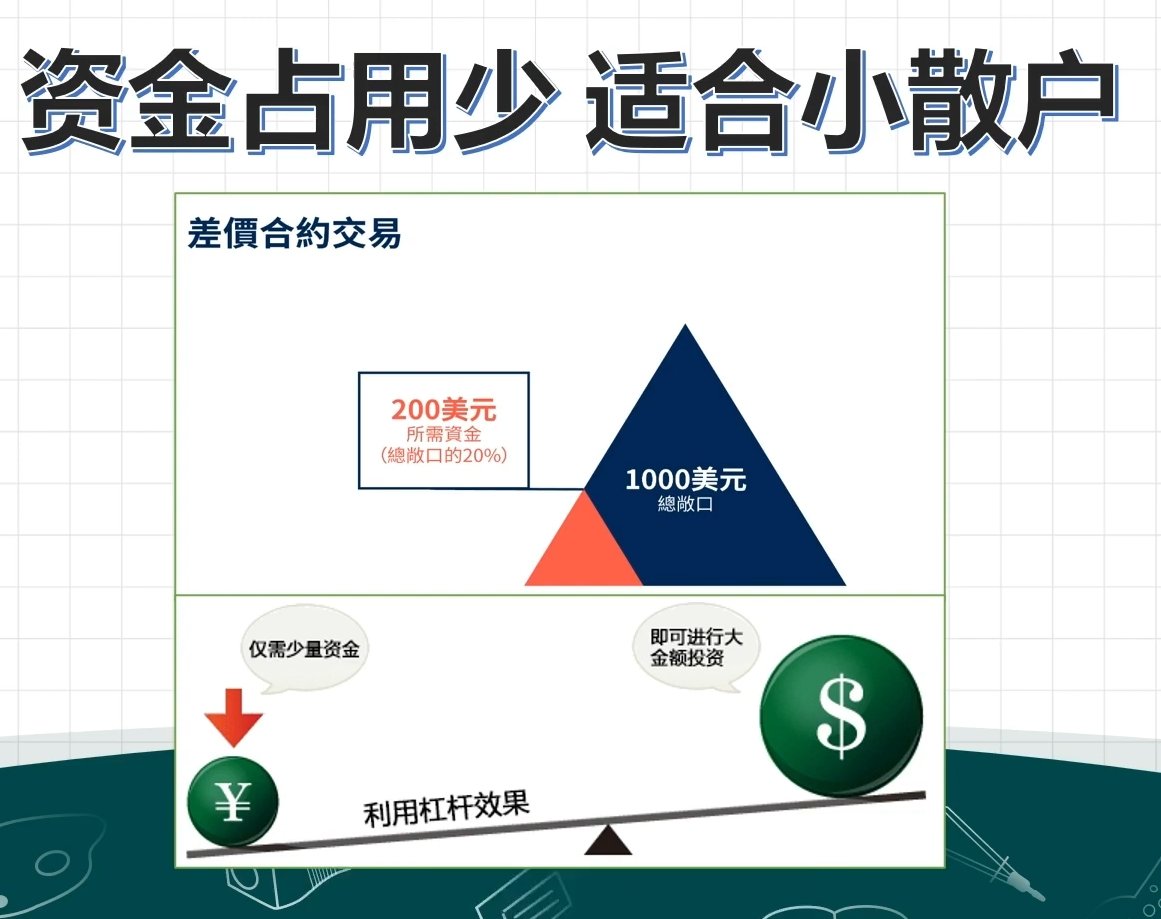

1. 资金占用少,小散户友好

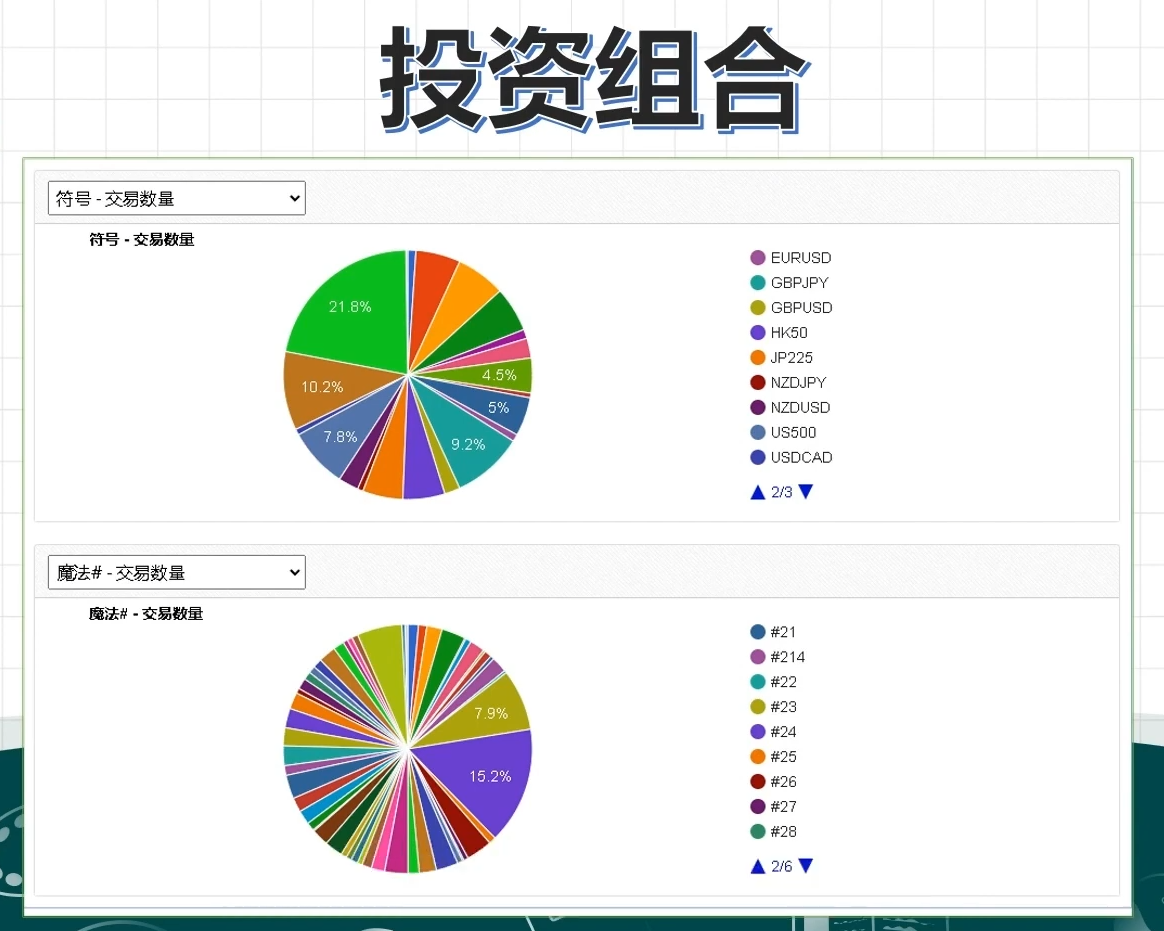

在量化交易中,投资组合的构建至关重要。我们的盈利逻辑依赖于一篮子交易策略组成的投资组合,正如排兵布阵需要“一群80分的战士”而非“一个100分的英雄” , 毕竟英雄也有迟暮的哪一天, 单一策略的失效可能导致全局溃败,而多元策略的组合能分散风险、平滑收益。

但投资组合意味着同时持有多个交易品种的仓位,对保证金和资金的需求较大。例如,若涉及股指、外汇货币对、加密货币、期货(黄金、原油)、美股、英股等多个品种的策略,其他市场可能因资金门槛过高而难以实现组合配置。

CFD的杠杆机制解决了这一痛点:它提升了资金利用率,让投资者能用少量资金交易多样化策略。例如,仅需几十或几百美金,即可享受十余个不同策略组合的红利,尤其适合新手和小资金投资者体验投资组合的力量。

提示

提示:选择平台时需注重合规性,优先考虑监管严格、运营时间久的大型平台,避免因小失大。

2. 24小时连续交易,适配全天候自动盯盘

外汇保证金交易市场24小时开盘,无需受限于特定交易时段。这一特性与量化交易的“全天候自动运行”需求完美匹配——无论何时出现行情,EA(智能交易系统)都能实时响应,确保策略无死角执行。

3. 无到期日,支持长期持仓

区别于国内期货或外盘期货(存在合约到期日,需定期移仓换月),CFD没有到期限制。投资者可根据策略需要长期持仓,避免因合约到期被迫平仓、换仓带来的成本和操作损耗,尤其适合趋势跟踪等长期策略的稳定运行。

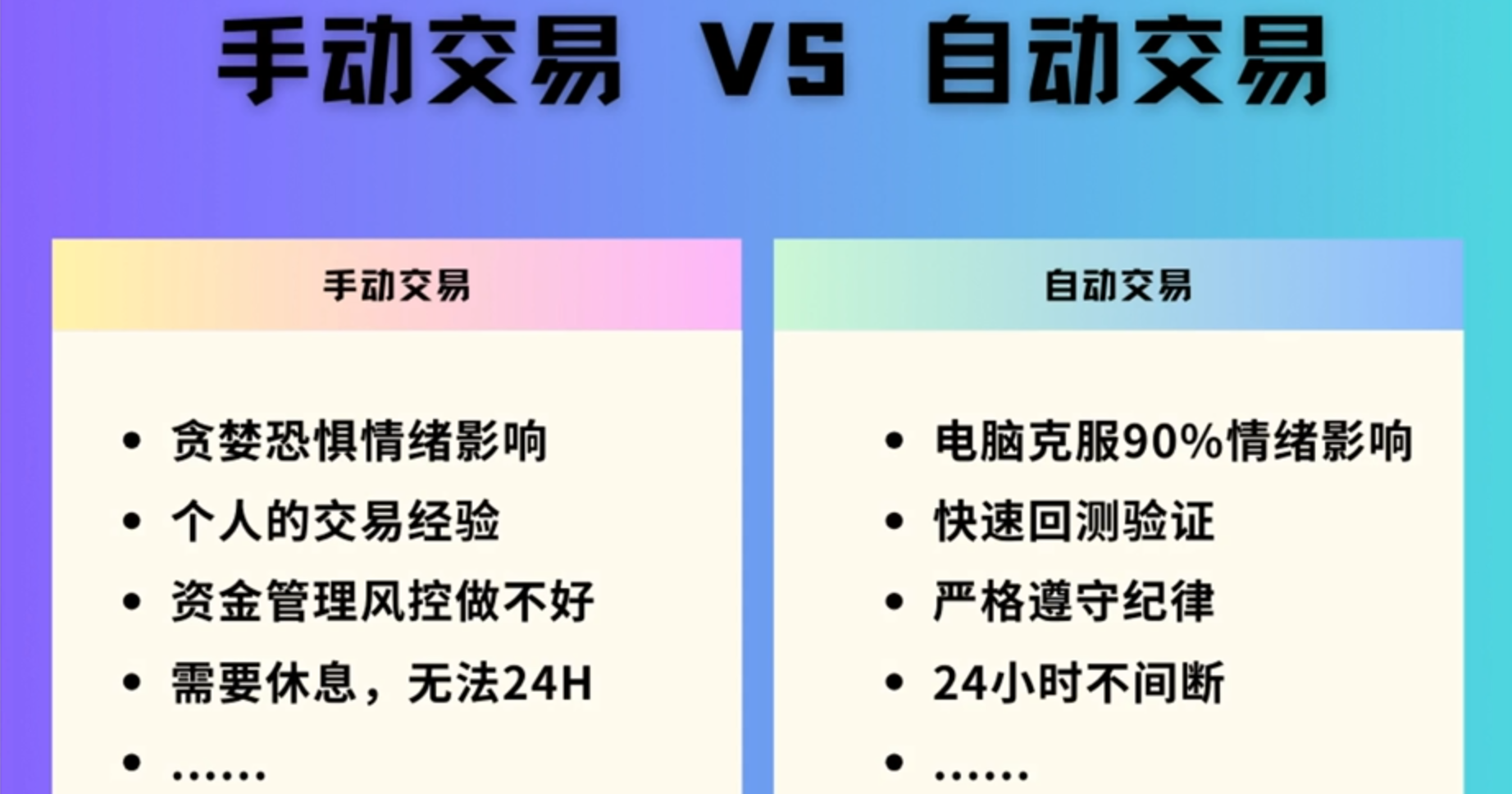

二、手动交易与自动交易的核心区别

| 对比维度 | 手动交易 | 自动交易(EA) |

|---|---|---|

| 执行效率 | 依赖人工盯盘,易受情绪、精力影响,可能错过行情或过度交易 | 24小时无间断监控,毫秒级响应,严格按预设规则执行 |

| 纪律性 | 易受贪婪、恐惧等情绪干扰,导致策略变形(如擅自止损/止盈) | 完全遵循算法逻辑,避免人为干预,确保策略一致性 |

| 覆盖范围 | 同时管理多个品种/策略难度大,易顾此失彼 | 可并行处理数十个品种和策略,高效实现多维度资产配置 |

| 风险控制 | 风控规则执行依赖主观判断,稳定性不足 | 预设风险参数(如仓位、止损比例),系统自动严格风控 |

| 策略有效性 | 过于依靠个人交易经验 | 快速回测验证 |

结语

CFD的低资金门槛、杠杆灵活性、交易时段连续性及无到期日特性,使其成为量化交易的理想载体。对于小散户而言,它降低了构建多元投资组合的门槛;对于成熟投资者,它为策略的全天候、规范化运行提供了基础设施。

提示

关键提醒:杠杆是工具而非风险源头,合理控制仓位、选择合规平台,才能让CFD与量化交易的结合真正实现“君子藏器于身,待时而动”的投资智慧。